Depuis un peu plus d’un mois les marchés ont montré deux facettes opposées : baisse panique au mois de décembre 2018 et reprise quasiment symétrique en début d’année 2019. Comment expliquer ce comportement et quelle suite envisager ?

Fin 2018 les marchés se sont focalisés sur le risque d’une récession. Ce risque a progressé au cours du dernier trimestre 2018. D’abord basé sur la simple observation de la durée du cycle en cours, durée record de 10 ans. Puis, plus sérieusement, la tendance s’est dégradée à la suite des interventions de M. Jérôme Powell. C’est en effet, l’attitude de la FED et de son président, Jérôme Powell qui ont soufflé le chaud et le froid dans un laps de temps limité. Jérôme Powell a d’abord conforté sa position de banquier central indépendant en relevant comme prévu les taux directeurs de la FED, en dépit de l’opposition de D. Trump qui provoquait les marchés en persiflant que le problème de l’économie américaine c’était la FED… Cherchant ensuite à rassurer les marchés le président de la FED a expliqué que sa politique monétaire serait désormais plus pragmatique en s’orientant vers les besoins de liquidité des banques dans leurs fonctions: hausses des taux pour lutter contre l’inflation ou, surtout, baisse des taux directeurs pour faciliter les crédits bancaires.

Une fois le calme rétabli, les marchés sont revenus vers une analyse moins claire mais pas moins risquée : la guerre économique entre la Chine et les Etats-Unis. Sur ce terrain le comportement des marchés s’est adapté aux déclarations des deux protagonistes, dans l’ensemble rassurantes en ce début d’année. Se sont joints à cet environnement, des indicateurs et enquêtes encore positifs notamment les enquêtes auprès des directeurs d’achat (PMI).

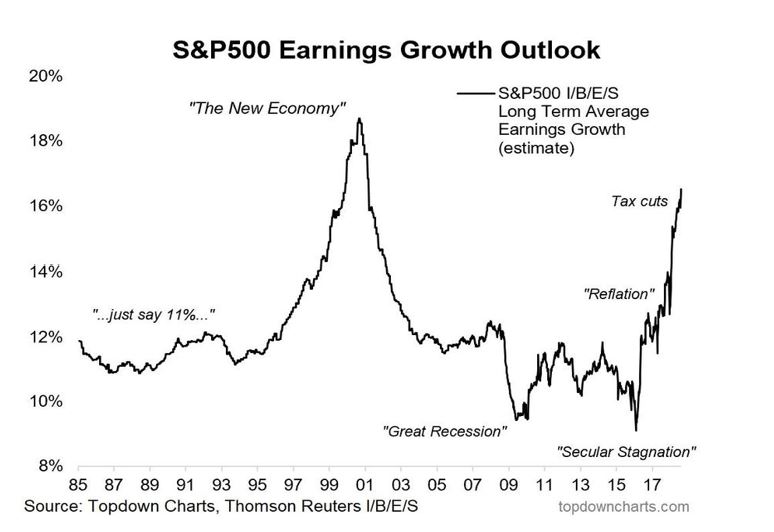

La tendance n’est pas pour autant définitivement scellée. Pour preuve, l’attention que porte les marchés à toutes les publications de croissance en sur réagissant même aux baisses des estimations du FMI sur la croissance mondiale ou celle de certaines zones, dont la zone euro. A surveiller particulièrement l’évolution du dossier guerre commerciale et, accessoirement, la durée du « shut down ». Trop longue elle pourrait peser sur la croissance américaine ; plus courte, le retard de croissance serait rattrapé. Dans les semaines qui viennent l’éclairage des marchés se réalisera surtout à travers les publications des sociétés au quatrième trimestre qui intégreront les impacts des données « macro » mais aussi permettront d’isoler les effets détaxation et reflation et d’en tirer les données de base de la croissance des bénéfices, base de l’évaluation des marchés leaders, les marchés américains (cf. graphe ci-après).