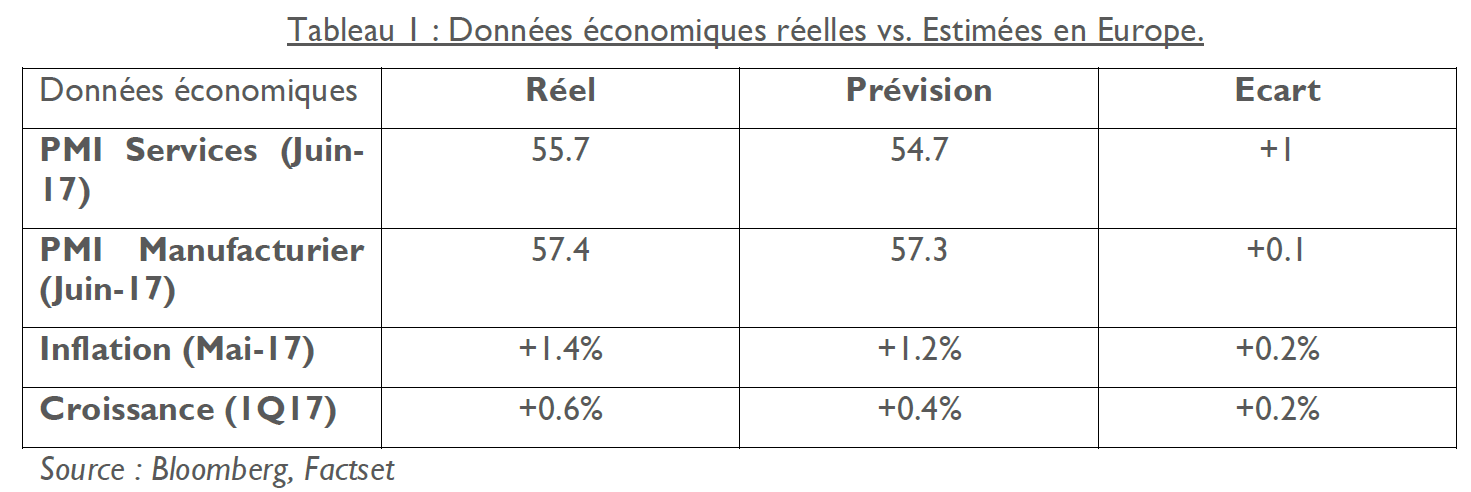

La fin du trimestre a été marquée par une remontée brusque des taux longs Européens et US (représentant respectivement -2.10% et -1.83% de baisse des cours) sur la fin du mois de juin. Ce mouvement peut s’expliquer par plusieurs facteurs, notamment par la réaction des investisseurs sur le marché obligataire à la suite des déclarations de Mario Draghi. Le consensus qui semble se former sur l’évolution positive de la croissance mondiale laisse à penser qu’il ne serait plus nécessaire pour les banques centrales de maintenir leurs politiques monétaires accommodantes.

Le discours de Mario Draghi du 27 juin bouscule le marché obligataire

A l’occasion du forum annuel de la banque centrale européenne qui s’est tenue à Sintra le 27 juin, M. Draghi a annoncé que la faiblesse de l’inflation, essentiellement due à la baisse des cours du pétrole, n’était que temporaire.

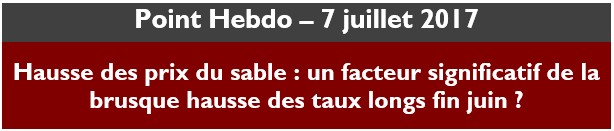

Le président de la BCE affiche sa confiance dans le renforcement et l’élargissement de la reprise économique en Europe, dictée notamment par les bons chiffres récents de la croissance économique (voir tableau 1).

Les effets les plus négatifs de la crise, et plus particulièrement la dissipation des pressions déflationnistes rassurent la BCE. Cette dernière pourrait commencer à réduire le degré d’accommodation de sa politique monétaire prochainement et donc réduire ses achats massifs d’obligations dans les prochains mois. Ces déclarations ont été perçues par le marché comme un premier signe à la possible remontée des taux directeurs en Europe par la BCE, ce qui a impliqué une brusque hausse des taux longs sur la séance du 28 juin.

La hausse des taux longs européens affecte le marché obligataire américain

Les taux long américains n’ont pas été indifférents à la hausse des taux en Europe. Certains analystes affirment que la hausse du prix du sable (multiplié par 3 sur 1 an) a également contribué à cette brusque hausse des taux longs. Le sable étant un ingrédient indispensable pour l’extraction du gaz de schiste, cette hausse des prix viendrait, selon eux, impacter les coûts d’extraction et donc entrainer à la hausse les cours du pétrole et par conséquent le niveau d’inflation aux Etats Unis.

Néanmoins, nous ne pensons pas que cet élément puisse impacter réellement les taux longs US du fait de la faible contribution dans les coûts d’extraction. En effet, rappelons que 30 tonnes de sable sont nécessaires pour chaque fracturation des roches contenant le gaz de schiste. Dans le monde, il y’a en moyenne 10.000 fracturations par an, ce qui représente ainsi 300.000 tonnes de sables par an. Actuellement, la tonne de sable se négocie aux alentours de 45$, ce qui représente un coût total annuel de 13,5 millions de dollars. Pour une production mondiale de pétrole non conventionnelle de quelques 37 milliards de dollars, le coût du sable représenterait ainsi 0.04% du prix de production, ce qui reste fortement négligeable et qui ne peut pas impacter de manière significative les prix du brut.

Contrairement aux approches des analystes sur le prix du sable, nous restons convaincus que cette brusque hausse ne peut s’expliquer que par les messages des banquiers centraux et notamment suite à la dernière intervention de M. Draghi.

La hausse des taux longs s’explique essentiellement par les messages des banques centrales

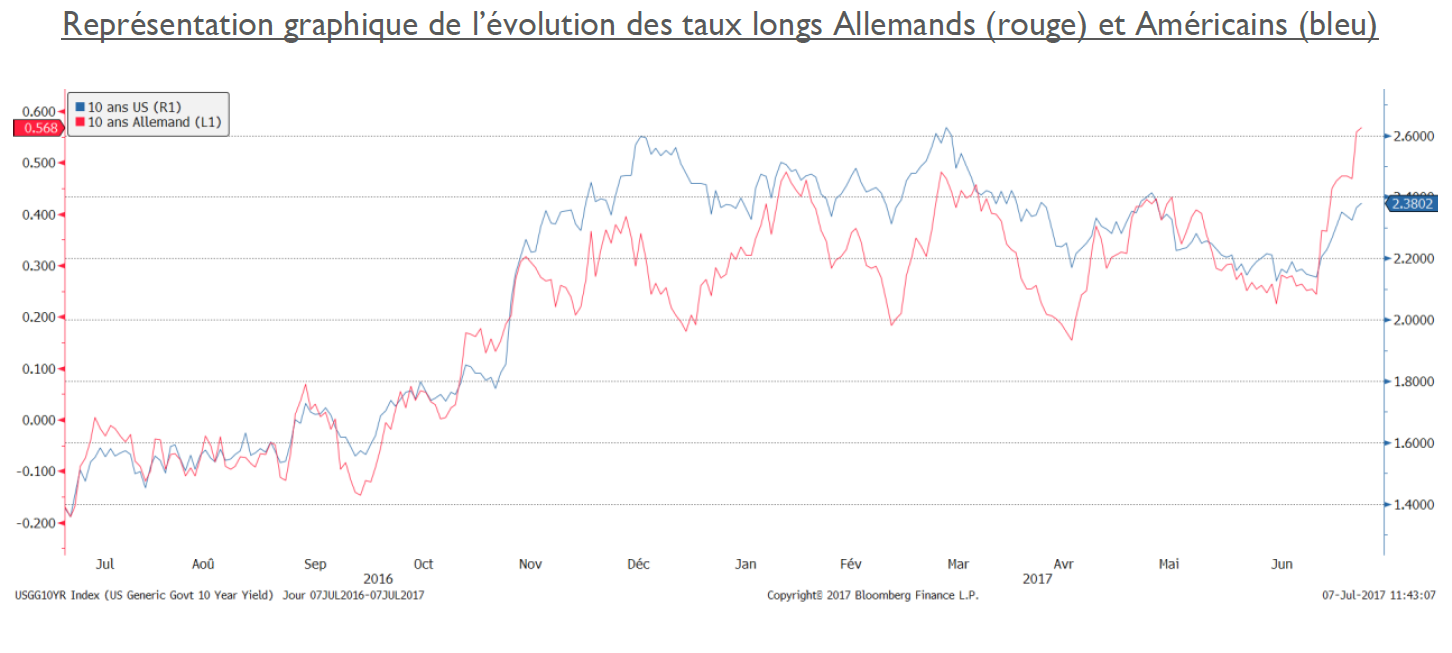

Malgré les récents chiffres économiques décevants outre-Atlantique, la FED a présenté, à l’issue de la dernière réunion de son comité, sa stratégie pour la réduction de son bilan. Or, les effets de la réduction de la taille de son bilan par une banque centrale sont identiques à ceux induits par la hausse de ses taux d’intervention. Néanmoins, aucune précision n’a été donnée quant au début de ce programme.

Les membres de la banque centrale américaine pensent que les tensions inflationnistes devraient apparaitre prochainement sous l’effet d’augmentations importantes des salaires. Le discours qu’a tenu Janet Yellen la semaine dernière laisse à penser que la FED devrait poursuivre la normalisation de sa politique monétaire.

Les marchés devraient ainsi évoluer au gré des nouvelles annonces des banques centrales dans les semaines à venir. Les investisseurs scrutent rigoureusement les programmes et actions des banques centrales dans l’optique de prévoir au mieux les prochaines remontées des taux en Europe et les modalités de réduction de bilan de la FED. Le calendrier des banques centrales est donc l’élément décisif auquel nous prêtons une grande attention, et nous pensons que ce facteur sera le catalyseur pour les marchés obligataires et actions les semaines à venir.