Lundi dernier, le Mécanisme Européen de Stabilité (MES) et le Fonds Européen de Stabilité Financière (FESF) ont débloqué de nouvelles mesures pour soulager le fardeau de la dette publique grecque. Cette décision avait déjà été prise en décembre dernier mais suspendue quelques jours plus tard à la demande de l’Allemagne qui n’avait guère apprécié les nouvelles dépenses sociales annoncées par le premier ministre grec Alexis Tsipras. Finalement adoptées, quels impacts auront ces mesures ? Se traduisent-elles par un allégement significatif de la dette grecque comme le souhaitait le FMI ?

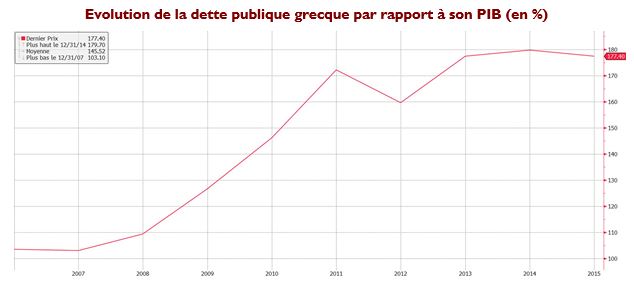

Trois mesures qui soulageront le gouvernement grec mais qui n’auront qu’un impact limité sur la dette du pays qui pèse près de 180% du PIB

D’après Klaus Regling, directeur exécutif du MES et président du FESF, ces mesures « permettront de réduire le ratio grec dette sur PIB d’environ 20 points de pourcentage jusqu’en 2060, et les besoins nets en financement du pays devraient diminuer de presque 5 points de pourcentage sur la même période ». Les mesures annoncées ne sont pourtant pas spectaculaires : aucune réduction de la dette en valeur nominale n’est envisagée. Trois types de soutiens ont été établis :

1/ Rallongement du profil de remboursement : Le fonds de secours a décidé d’allonger la maturité moyenne de la dette grecque de 28 ans à 32.5 ans. Cela signifie que le gouvernement pourra prendre davantage de temps afin d’honorer ses échéances, mais le montant à rembourser sera identique.

2/ Réduction du risque de taux d’intérêt à travers 3 moyens : Le premier est un échange d’obligation. Pour recapitaliser les banques, le MES/FESF avait prêté 42.7 milliards d’euros à taux variable. Ces titres seront échangés contre des obligations à taux fixe avec une plus longue maturité, ou contre du cash. La Grèce ne supportera donc plus le risque de hausse des taux qui pourrait se matérialiser dès cette année en Europe comme le montre la tendance sur le marché secondaire depuis la fin 2016.

Le plan prévoit également l’utilisation de swaps pour figer le coût de financement effectif sur les marchés et éviter une pression à la hausse pour Athènes (les taux étant révisables).

Enfin, le dernier moyen est le « matched funding » : un mécanisme complexe qui revient là encore à réduire le coût de l’endettement en cas de hausse future des taux. A noter que tous les coûts liés à la réduction du risque de taux d’intérêt seront supportés par Athènes.

3/ Renonciation à la marge sur taux d’intérêt : le FESF renonce à prélever cette année une marge de 2 % sur son prêt de 11,3 milliards d’euros, contrairement à ce qui était prévu à l’origine. Ce coût représentera un manque à gagner pour le FESF et ses actionnaires.

Au final, ces mesures prises ne permettront que de soulager légèrement le poids de la dette grecque. Il n’y a aucun allégement significatif de la dette comme le souhaitait le FMI.

Cette décision pourrait toutefois bien aider politiquement Alexis Tsipras auprès de son électorat qui subit le poids de l’austérité depuis quelques années. Elle permet surtout de décaler un risque de crise en zone euro dans un contexte de tension post Brexit.