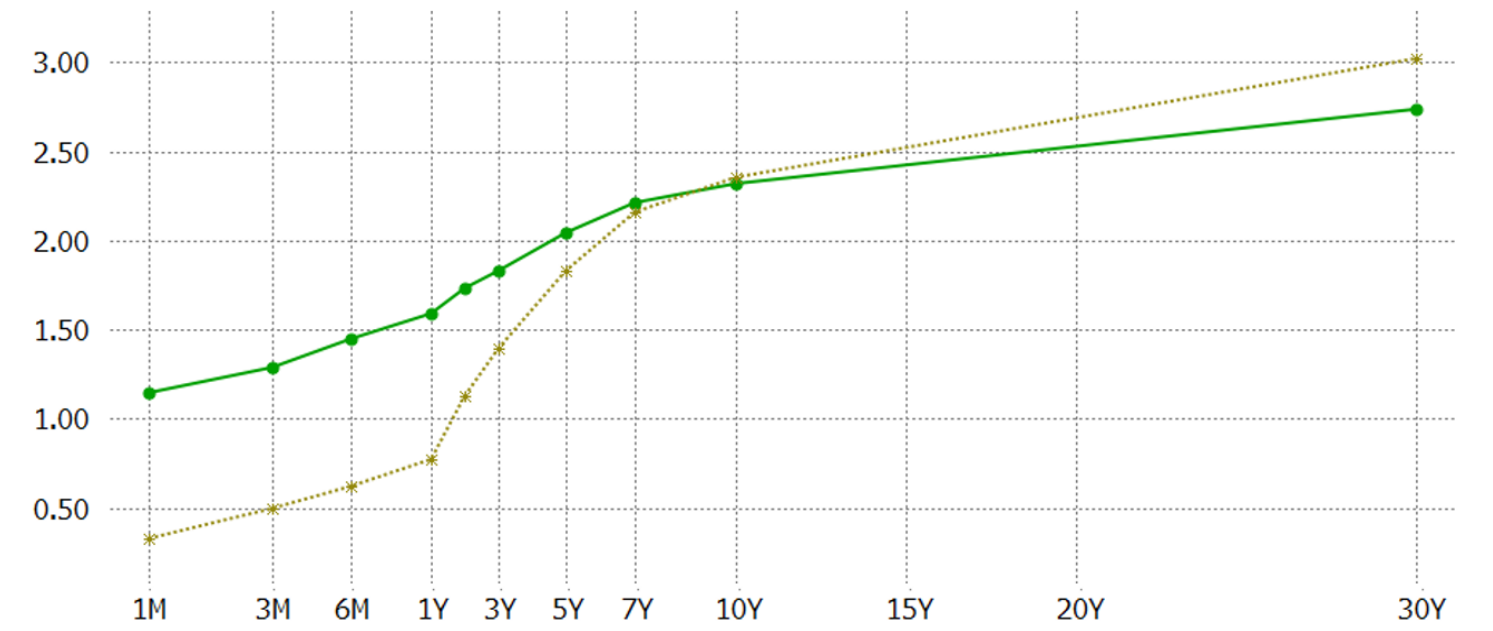

Nous observons depuis plusieurs mois un aplatissement de la courbe des taux américaine. Ce mouvement sur la courbe des taux aux Etats-Unis n’a jamais été aussi fort depuis 10 ans. Cela s’illustre par une remontée des taux courts (échéances inférieures à 7 ans) et une baisse de la partie longue de la courbe (rendements de 7 à 30 ans). Historiquement, ce mouvement est signe d’un ralentissement de la croissance voire d’une possible récession. Faut-il s’inquiéter de cette évolution aujourd’hui ?

Courbe des taux actuelle aux Etats-Unis (vert) par rapport à il y un an (jaune) – évolution des bons du Trésor pour des échéances différentes

Source : Bloomberg

Courbe des taux d’intérêt – définition, déterminants

La courbe des taux d’intérêt d’une obligation financière est la fonction qui, à une date donnée et pour chaque échéance, indique le niveau de taux d’intérêt associé. La pente de cette courbe, calculée entre l’écart entre les taux à court terme et ceux à plus long terme, est un indicateur fréquemment suivi par les analystes. En théorie, la pente est positive car les taux d’intérêt à long terme sont supérieurs aux taux à court terme (les investisseurs averses au risque demandent une rémunération plus importante si l’échéance de l’obligation est longue – préférence pour la liquidité).

Plusieurs facteurs peuvent modifier l’apparence de la courbe des taux. L’évolution des taux directeurs de la banque centrale influe principalement sur la partie courte de la courbe.

Le niveau des taux longs représente théoriquement la somme du taux de croissance de l’économie du pays et de l’inflation anticipée. La partie longue varie donc essentiellement avec les perspectives d’inflation : l’inflation érodant le rendement des titres détenus, les investisseurs qui achètent des obligations longues vont demander un rendement d’autant plus élevé si leurs anticipations d’inflation le sont également. Un autre facteur est déterminant pour l’évolution des taux longs : le risque de crédit. Celui-ci est notamment évalué par les agences de notation. Ainsi, un pays ayant un risque de crédit fort comme la Grèce aura un taux à 10 ans supérieur à un pays dont les incertitudes sur la solvabilité sont faibles, comme l’Allemagne (5.22% vs 0.35%).

Les raisons de l’aplatissement de la courbe des taux aux Etats-Unis

D’un côté, à partir de l’été 2016, un mouvement de « reflation » est intervenu sur les marchés financiers, lequel s’est accéléré avec l’élection de Donald Trump fin 2016 et l’espoir de la mise en œuvre d’une politique de relance budgétaire et de baisses d’impôts. Toutefois, l’administration Trump peine à mettre en place sa réforme fiscale tant attendue ce qui a entrainé des déceptions sur le marché. En outre, malgré une économie en situation de quasi-plein emploi, les salaires ont du mal à monter, donc à tirer les prix à la hausse. Les perspectives d’inflation n’augmentent donc pas. Ces tendances ont entrainé des pressions baissières sur les taux longs aux Etats-Unis depuis le début d’année.

D’un autre côté, la Fed poursuit son resserrement monétaire avec 3 hausses de taux depuis décembre 2016. Une hausse supplémentaire est prévue avant la fin d’année. Ce nouveau resserrement monétaire aura un effet positif immédiat sur la partie courte de la courbe.

Dans le temps, on peut s’apercevoir que l’aplatissement de la courbe est davantage lié à la hausse des taux courts qu’à la baisse des taux longs. Nous pouvons donc légitimement nous interroger sur le « tapering » de la Fed. La Banque Centrale américaine n’irait-elle pas trop vite dans son processus de normalisation de sa politique monétaire ?

A noter par ailleurs que le nouveau patron de la Fed Jerome Powell ne devrait pas remettre en cause le mouvement de normalisation annoncé et entrepris par madame Yellen.

Une évolution de la courbe des taux à relativiser au regard de l’importance des politiques monétaires des banques centrales

Il est en réalité nécessaire de relativiser l’aplatissement actuel de la courbe des taux. Le contexte est en effet particulier : les principales banques centrales ont injecté des centaines de milliards d’euros, de dollars, de yens au cours des dernières années. Ces injections massives de liquidités ont distordu la valorisation de nombreuses classes d’actifs par des achats massifs d’obligations souveraines et autres titres de dette.

Malgré cela, les liquidités restent très abondantes maintenant ainsi les taux longs à des niveaux très bas. En plus de la BCE et la BOJ qui maintiennent une politique monétaire très accommodante, la Chine a durci ses contrôles de sortie de capitaux. Les réserves de change du pays augmentent donc à nouveau et la banque centrale chinoise est de nouveau acheteuse d’obligations, ce qui contribue également à la faiblesse des taux longs.

L’aplatissement de la courbe des taux aux Etats-Unis que l’on observe depuis quelques mois n’est donc pas nécessairement un signe de ralentissement de la croissance. Les derniers chiffres américains montrent d’ailleurs que la croissance reste robuste (+3% au troisième trimestre). Il illustre plutôt la normalisation de la politique monétaire de la FED (remontée des taux courts), l’abondance des liquidités (en dépit du retrait de la FED) et les doutes sur l’inflation (baisse des taux longs).

Nous surveillons le 5 ans dans 5 ans (taux forwards) pour mesurer les anticipations d’inflation aux Etats Unis et pour la zone euro, et il n’y a pas de signe de reprise de l’inflation pour le moment.