Dernièrement, les banques américaines ont été dégradées par l’agence de notation Standard & Poor’s.

A travers ce point hebdo nous présenterons dans un premier temps l’agence de notation Standard & Poor’s puis nous reviendrons sur la dégradation du rating des banques américaines.

Standard & Poor’s :

Standard & Poor’s est, entre autre, à l’origine de l’indice boursier S&P500 aux USA mais aussi une des trois principales sociétés de notation financière mondiale avec Moody’s et Fitch Ratings.

Le rôle d’une agence de notation est d’attribuer, selon des critères et une classification qui lui sont propres, une note reflétant son opinion sur la capacité d’un émetteur à remplir ses obligations financières et à rembourser ses dettes en temps et en heure. Cette note permet donc d’avoir une évaluation du risque de crédit d’un émetteur (Etat, entreprise, collectivité locale,…) et influe sur le niveau du taux d’intérêt auquel il peut emprunter. Plus la note est mauvaise, plus le taux d’intérêt est élevé.

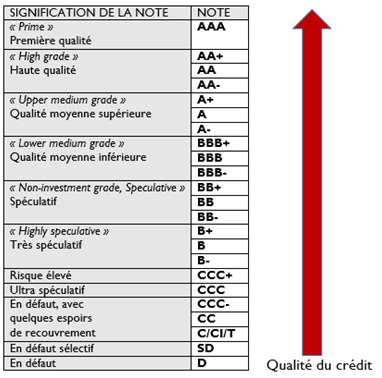

Les notes allant de AAA à BBB- composent la catégorie Investment Grade. Cette catégorie est censée refléter une qualité de crédit solide. Si AAA est la note la plus forte, un A offre une espérance de parcours sans incident, avec une forte probabilité pour que la dette soit remboursée à temps même si l’environnement économique ou la société elle-même rencontrent quelques turbulences. Au niveau BBB, la capacité de la société à payer ses intérêts et capital est encore suffisante bien qu’à ce niveau-là de note des conditions économiques défavorables ou une modification des circonstances sont davantage susceptibles d’affecter l’aptitude au service normal de la dette

Les notes allant de BB+ à D compose la classe High Yield (haut rendement). Cette catégorie met en garde contre des risques possibles d’incidents de paiement, qui deviennent élevés pour les CCC (on parle alors de « junk bond », ou obligation pourrie). En cas de défaut imminent ou avéré les émetteurs sont notés CC et D.

Les notes de Standard & Poor’s sont assorties, d’une perspective « stable », « positive » ou « négative ». Cette indication a pour but d’indiquer le sens vers lequel les notes sont susceptibles d’évoluer à moyen terme, sans qu’il s’agisse en l’occurrence d’une certitude.

L’échelle de notation de Standard’s & Poors est représenté ci-dessous :

Dégradation des banques :

La FED a dévoilé, le mois dernier, les détails des nouvelles règles d’assistance aux banques. Dorénavant, les géants bancaires américains devront constituer un nouveau matelas de sécurité leur permettant d’éviter leur sauvetage sur fonds publics en cas de faillite. Ces nouvelles règles proposées par la Réserve fédérale (FED) concernent aussi les géants étrangers.

A la suite de cela, l’agence de notation Standard & Poor’s avait annoncé qu’elle réévaluerait les notes des principales banques américaines « systémiques » via la méthodologie ALAC (Additional Loss Absorbing Capacity) qui prend en compte les quasi fonds propres pouvant absorber les pertes en cas de résolution et protéger ainsi les créanciers.

Cette semaine les résultats ont été annoncés :

- Bank of New York Mellon, State Street et Wells Fargo passent de A+ à A.

- JP Morgan de A à A-

- Bank of America, Citigroup, Goldman Sachs et Morgan Stanley de A- à BBB+

La raison énoncée par Standard & Poor’s sur la dégradation de ces notes est qu’une intervention du gouvernement US en cas de crise du secteur afin d’apporter un soutien exceptionnel est incertaine (au vu de ce que la FED a déclaré). Il ne s’agit pas d’une dégradation de leur situation financière.

Ce mouvement de limitation de la prise en compte du soutien public s’inscrit bien entendu dans un contexte de surendettement des Etats qui limite leur capacité d’action.

La situation est la même en Europe mais l’impact sur les banques a été différent car il est contrebalancé par un phénomène complémentaire.

Dans quasiment tous les pays de l’Union Européenne et la Suisse, l’agence fait la même constatation : le potentiel soutien de l’Etat ne peut plus être pris en compte. Ainsi, elle a retiré les points supplémentaires attribués pour cette raison. Mais, la mise en place en 2014 de la directive européenne sur le redressement et la résolution des crises bancaires en augmentant les contraintes mises sur les banques a permis à certaines banques d’obtenir des points supplémentaires par rapport à leur rating intrinsèque, et compenser parfois le retrait du (ou des) point(s) attribué(s) pour la probabilité de soutien d’Etat.

De ce fait, les notes de 42 d’entre elles sont inchangées, la perte du soutien public ayant été compensée par une amélioration de la solvabilité ou la constitution de coussins de sécurités supplémentaires pour protéger les créanciers.

Il n’en reste pas moins que les banques restent, malgré ces mesures complémentaires, exposée au risque d’une nouvelle crise du secteur. Ces mesures sont plus faites pour protéger les Etats en évitant une nouvelle intervention de leur part, comme fut le cas avec AIG aux US qui a été recapitalisée (nationalisée dans les faits) dans l’urgence le 16 septembre 2008 (un sauvetage de 185 Mds$ jugé illégal par la justice US en septembre 2014).