Le cours de l’or est aujourd’hui au dessus de 1.500$ l’once, son plus haut niveau depuis avril 2013. Après un rallye fulgurant durant la crise économique de 2008, le métal jaune avait ralenti à partir de 2013 pour stagner autour de 1.300$. Ce n’est que depuis la fin de l’année 2018 que la course à l’or s’est relancée (+20% depuis le début d’année). Quelles sont les raisons expliquant cette forte progression du cours de l’or ?

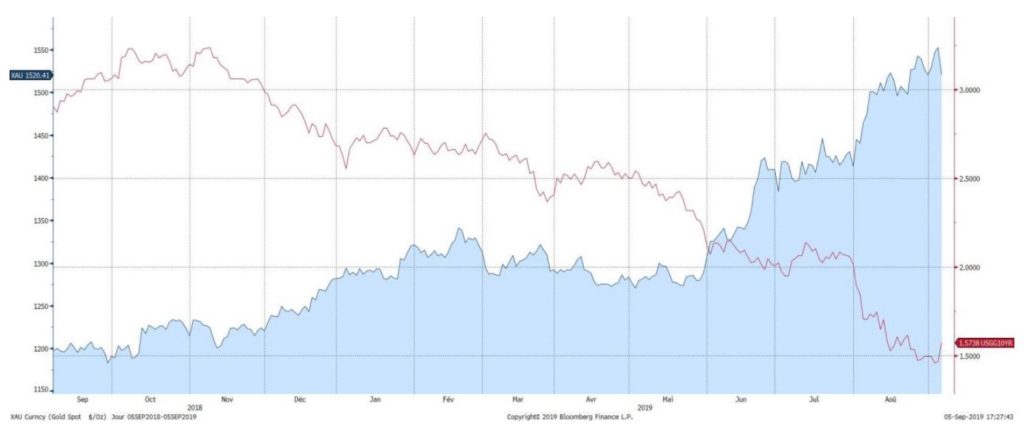

Evolution du cours de l’or (bleu) VS Taux d’intérêt Americain à 10 ans (rouge)

On peut citer 3 facteurs expliquant la pression sur la demande de l’or et donc la montée des cours :

- Premièrement, le niveau des taux d’intérêts réels (taux nominaux – inflation) est un facteur déterminant du prix de l’or. Quand les taux sont à des niveaux elevés, les acteurs économiques profitent du rendement offert par les marchés obligataires et monétaires et ont tendance à delaisser l’or qui est un actif n’offrant pas de rendement (pas de coupon ni dividende). A l’inverse, lorsque les taux baissent, l’attrait pour ces actifs diminue également en raison du plus faible rendement offert. Les investisseurs ont alors tendance à se tourner vers d’autres actifs non soumis à l’érosion des taux : des actifs tangibles et liquides et l’or rentre dans cette catégorie.

Aujourd’hui, l’anticipation de politiques monétaires ultra accomodantes de la part des principales Banques Centrales fait plonger les rendements obligataires à des niveaux historiquement bas : le stock de dette mondiale ayant un taux négatif atteint même 17 trillions de dollars soit une hausse de plus de 300% par rapport à fin 2015 ! Lorsque des taux de référence comme le Bund (taux allemand à 10 ans) sont négatifs, l’or devient un actif de rendement (zero c’est mieux que négatif !) et attire un certain nombre d’investisseurs.

- L’autre raison expliquant la belle progression de l’or est l’achat en continu de cet actif par les Banques Centrales notamment la Russie qui représente la moitié de la demande des Banques Centrales. Anticipant des politiques monétaires aggressives, ces dernières cherchent à se protéger contre la dépréciation des devises qu’elles possèdent en réserve en les échangeant contre le métal précieux. L’or devient ainsi une devise alternative plus fiable que le dollar, l’euro ou le yen…

- Depuis plusieurs mois, la dégradation des perspectives économiques, la guerre commerciale sino-américaine, la possibilité d’un « Hard Brexit », la situation de l’Italie etc… sont autant de facteurs d’instabilité en faveur d’une poursuite de la politique de baisse des taux par les banques centrales. Dans ce climat d’incertitude, l’or est toujours considéré comme un actif refuge par un certain nombre d’investisseurs.